Chicken Road: Tipps, Tricks und echte Spielermeinungen zum Game

Reading time: 5 min

Inhaltsverzeichnis

Chicken Road 2: Tricks, Tipps & echte Spielerbewertungen

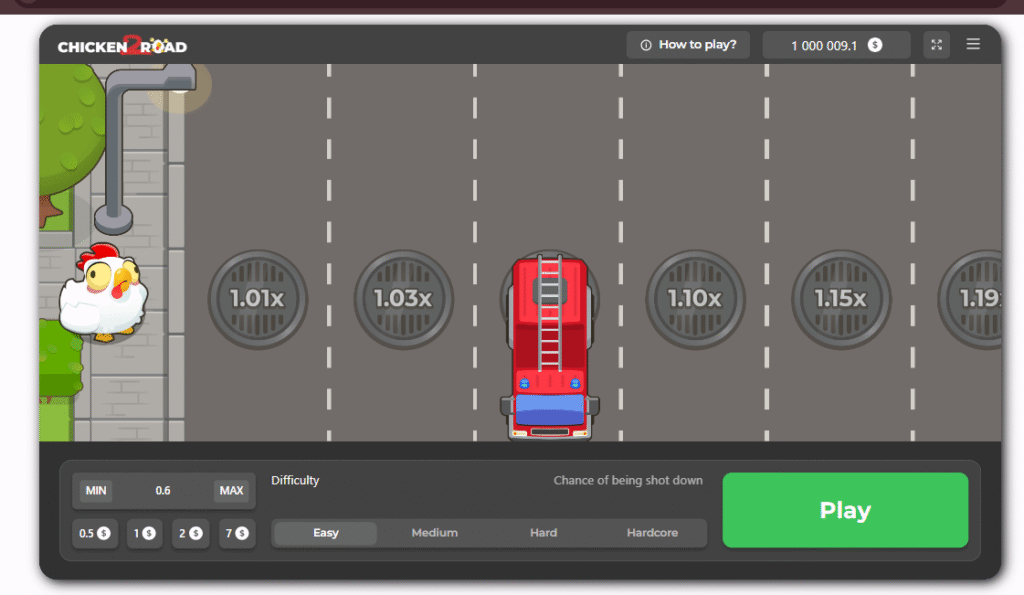

Viele fragen sich, was wirklich hinter dem beliebten Casino-Spiel Chicken Road steckt. In der Community gilt es mittlerweile als echte Casino-Sensation, die mehr Nervenkitzel als klassische Automaten bietet. Doch wodurch hebt sich das Game ab und wie stehen die Chancen auf Echtgeld-Gewinne? Im folgenden Artikel gibt es einen umfassenden Blick auf bewertungen und erfahrungen aus der Spielergemeinschaft, eine verständliche spielanleitung für den einstieg sowie praktische tipps und tricks für alle, die erfolgreich durchstarten möchten.

Chicken Road ist längst kein Geheimtipp mehr in der Welt der Online-Casinos. Immer mehr Spieler entdecken die vielseitigen Einsatzbereiche, die sich deutlich von traditionellen Glücksspielen unterscheiden. Hauptsächlich überzeugt das innovative Konzept, bei dem sich Spannung und schnelle Gewinne verbinden.

Das bunte Design mit humorvollen Elementen sorgt dafür, dass jede Runde wie ein kleines Abenteuer wirkt. Außerdem belohnt das Spiel verschiedene Strategien: Nicht nur Zufall entscheidet, sondern auch kluges Abwägen und Taktik machen hier oft den Unterschied.

Herausgeber: InOut Games

Gewinnrate: 98 % RTP

Release-Datum: 4. April 2024

Spieltyp: Mittel bis hohe Volatilität

Einsatz ab: Nur 0,01 € / $ / £

Tipps und tricks: diese strategien helfen beim spielen

Der Erfolg bei Chicken Road basiert nicht ausschließlich auf Glück. Clevere Spieler entwickeln individuelle Spielweisen und lernen kontinuierlich dazu. Viele erfahrungsberichte zeigen, dass eine Mischung aus Mut und Vorsicht besonders empfehlenswert ist.

Wer Muster erkennt oder Zwischenerfolge clever absichert, verbessert seine Gewinnchancen nachhaltig. Im Folgenden finden sich erprobte Strategien für mehr Spaß und potenziell höhere gewinne:

- 🎯 Stufenweise Erhöhung des Einsatzes nach jedem Erfolg

- 🐣 Frühzeitiges Absichern kleiner Gewinne zur Risikominimierung

- 🔍 Statistiken beobachten und aus vergangenen Runden lernen

- 💡 Zwischen sicheren und riskanten Feldern abwechseln

Diese tipps und tricks stammen aus zahlreichen bewertungen und erfahrungen aktiver Spielerinnen und Spieler, die ihre besten Methoden teilen.

Ein ausgewogenes Verhältnis zwischen Risiko und Sicherheit zahlt sich aus. Zu viel Wagnis kann zwar hohe Einzelgewinne bringen, geht jedoch häufig zulasten einer konstant guten auszahlungsquote (rtp).

Gewinne und auszahlungen bei chicken road

Die schnellen Ergebnisse machen für viele den Reiz von Chicken Road aus. Selbst kleinere Beträge summieren sich rasch, wenn regelmäßig gespielt wird. Viele schätzen daran insbesondere die Chance, mehrfach hintereinander gewinne zu erzielen.

Doch wie sieht es mit der auszahlungsquote (rtp) aus? Seriöse bewertungen und erfahrungen geben Aufschluss darüber, wie spannend und lukrativ das Gameplay tatsächlich ist.

Starte dein Abenteuer mit einem 500 % Bonus!

Zahle ein und sichere dir jetzt +500 %!

Der Boss im Hühnerstall kassiert +500 %!

Häufig gestellte fragen rund um chicken road

Wie gelingt der perfekte einstieg bei chicken road?

Der Start fällt am leichtesten, indem kleine Einsätze gewählt und mehrere Proberunden absolviert werden, um ein Gefühl für den Ablauf zu entwickeln. Außerdem hilft das Studium der offiziellen spielanleitung und echter bewertungen und erfahrungen, um typische Anfängerfehler zu vermeiden.

- 📘 Niedrige Einsätze wählen

- 👀 Regelmäßiges Beobachten erfolgreicher Spieler

- ⏰ Keine Eile beim Wechsel auf höhere Beträge

Welche tipps und tricks führen häufiger zu gewinnen?

Strategien wie der stufenweise Ausbau des eigenen Einsatzes, regelmäßiges Sichern kleiner Erfolge und konzentriertes Vorgehen bieten häufig bessere Chancen auf erfolgreiche Ausgänge. Empfehlenswert ist zudem das Austauschen eigener erfahrungen innerhalb der Community.

- 🔄 Progressive Einsatzstrategie nutzen

- 🛡️ Frühzeitiges Sichern möglich machen

- 📝 Eigene Spielstatistik festhalten

Gibt es spezifische einsatzbereiche und wie wirkt sich die wahl auf gewinne aus?

Einsatzbereiche reichen von minimalen Summen bis zu großen Beträgen. Die Entscheidung beeinflusst sowohl das Gewinntempo als auch das Risiko und sollte stets individuell getroffen werden. Für Übungszwecke eignen sich kleine Einsätze hervorragend, während erfahrene Spieler gern auf größere Summen setzen.

| ⚖️ Einstieg | 💵 Risiko | 🚀 Gewinnpotenzial |

|---|---|---|

| Kleine Beträge | Sehr niedrig | Begrenzt |

| Mittlere Beträge | Balanciert | Ausgewogen |

| Hohe Beträge | Hoch | Enorm |

Wie schneiden gewinne und auszahlungen im vergleich zu anderen online-casino-spielen ab?

Die auszahlungsquote (rtp) von Chicken Road zählt zu den attraktivsten im Vergleich mit vielen anderen Casino-Spielen. Besonders vorteilhaft sind die kurzen Wartezeiten bei auszahlungen, was das gesamte Erlebnis noch angenehmer macht. Dank direkter Gewinnverbuchung entstehen praktisch keine Verzögerungen.

- 🏅 Hohe RTP-Werte im Marktvergleich

- 💻 Schnelle Gewinne ohne langen Zahlungsprozess

- 🔒 Transparentes System für sichere Transaktionen